美国银行准备金规模连续下滑跌破3万亿,美联储下周议息会议或面临关键抉择

本文来自“智通财经”。

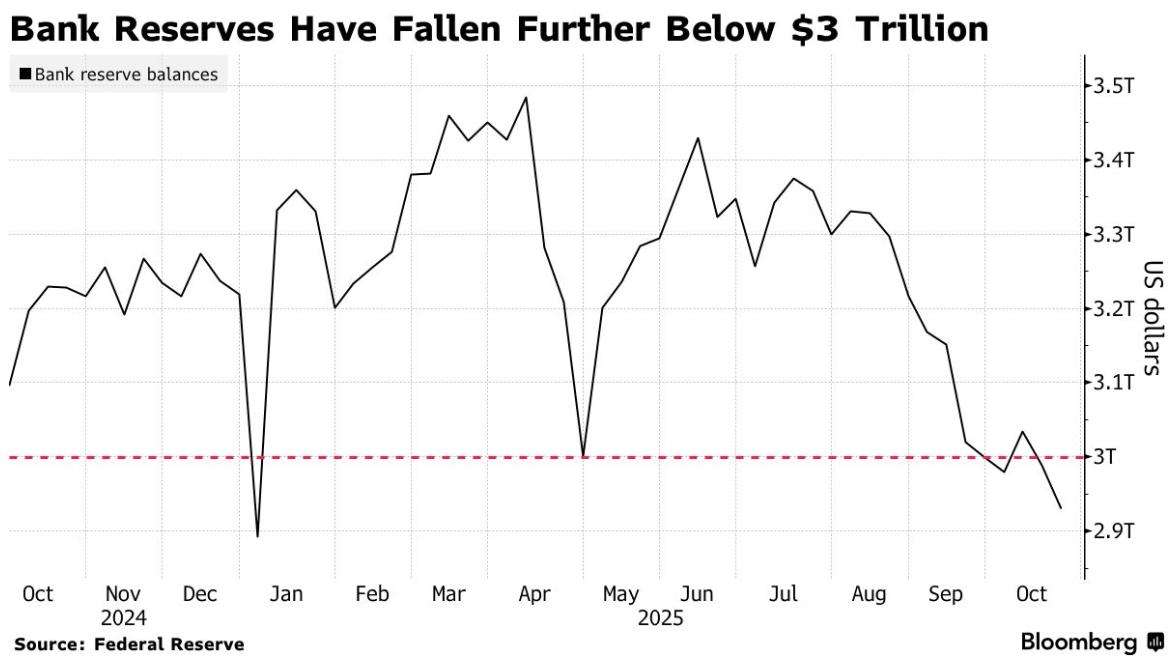

智通财经APP注意到,美国银行系统的准备金水平已连续第二周下滑,进一步跌破3万亿美元。准备金是美联储决定是否继续缩表的关键考量因素,而此时正值美联储即将确定其资产负债表路径之际。

根据10月24日发布的美联储数据,截至10月22日当周,银行准备金减少约590亿美元,降至2.93万亿美元,这是自1月1日当周以来的最低水平。

此次下降正值财政部在7月债务上限提高后加大发债力度以重建其现金余额之际。这从美联储资产负债表上的其他负债项目(如隔夜逆回购协议工具和银行准备金)中抽走了流动性。

如今,随着所谓逆回购工具的资金几近枯竭,存放在美联储的商业银行准备金一直在下降。

随着美联储继续缩减其资产负债表(这一过程被称为量化紧缩),资金的变动影响着金融体系的日常运作。由于量化紧缩可能加剧流动性限制并导致市场动荡,美联储今年早些时候已放缓缩表步伐,减少了每月让其持有的债券到期的数量。

市场普遍预计,美联储官员下周在华盛顿开会时将讨论资产负债表的前景。尽管政策利率降至3.75%–4%被视为可能性很高,但华尔街对政策制定者何时会停止量化紧缩——美联储用来影响利率的另一个工具——则不那么确定。

摩根大通和美国银行的策略师预计,美联储将在本月停止缩减其约6.6万亿美元的资产负债表,从而结束这一旨在从金融市场抽走流动性的过程,道明证券和莱特森ICAP也持相同观点。

美联储主席杰罗姆·鲍威尔上周表示,当银行准备金略高于政策制定者认为与“充裕”水平一致的水平时——即防止市场动荡所需的最低水平——资产负债表的缩减将会停止。

他发出了美联储目前认为该水平已接近的最强烈信号,称美联储可能“在未来几个月内”接近这一节点。

货币市场利率持续攀升,尽管本周前端利率有更多现金涌入,原因是政府支持的企业在每月25日左右将每月本金和利息支付给抵押贷款支持证券持有人之前,将资金存放在回购协议中。

对策略师而言,回购协议利率持续高企和波动表明,准备金不再充裕,金融体系正接近稀缺状态。