钟正生:美国经济或在明年上半年企稳回升后进入衰退,企业债务成最大风险

本文来自微信公众号“莫尼塔宏观研究”,作者钟正生、姚世泽。原标题为“海外宏观周报:观察美国经济的三个视角”。

报告摘要

本篇报告我们提出观察美国经济的三个视角,综合这三个点,我们认为今年下半年美国经济仍然可以保持较好走势;随着新一轮补库存周期的到来,美国经济会在明年上半年出现一定的企稳回升;回升后的下一轮下行周期,可能才意味着经济衰退的到来,最可能引发经济衰退的风险是企业债务。

1、收益率利差角度。美债收益率利差仍然处于倒挂状态,且幅度创下了本轮新高。收益率曲线倒挂对经济衰退的指示性作用可以从两个角度来观察,无论是从哪个角度,今年下半年美国经济陷入衰退的可能性都是比较低的。(1)收益率曲线倒挂本身便会导致衰退。这一点主要通过投资者预期与商业银行信贷两条渠道来进行传导,由于渠道不通畅的问题,从倒挂对衰退的传导时滞可能会比较长;(2)收益率曲线倒挂背后的经济问题导致衰退。从历史经验看,收益率曲线倒挂最初都是触发于经济中的某些“小问题”,随着这些小问题积累放大,最终才引发了经济衰退。本轮经济下行的原因包括:企业投资、地产市场、汽车消费和对外贸易,而目前,这些潜在的风险尚未发展到足以触发经济衰退的程度。

2、企业债务角度。近期美国的企业投资数据出现了明显的下滑,融资端紧张是很重要的一个原因。目前企业未偿还债务占GDP的比重已经很高,CLO、杠杆贷款等的规模也很大,而接下来的2-3年将会是企业偿债的高峰期。因此我们认为未来几年企业债务导致经济衰退的可能性是比较高的。企业债务会通过三条渠道传导到实体经济:(1)企业债务偿还压力加大,意味着用于投资的资金会更少,企业投资的数据会出现下行;(2)企业债务偿还压力加大,用于回购股票的资金就会变少,股市上行的重要动力出现减弱,并通过财富效应传导到经济;(3)企业债务偿还压力加大,违约风险增加,通过银行业或者企业之间的债务链条传导到经济。

3、新屋开工角度。房地产对美国经济的重要性不仅体现在地产投资数据上,更重要的在于产业链上下游的家电家具、装潢装饰、建筑材料等的生产和消费。根据《经济学人》杂志所做统计,1960-2007年,历次美国经济衰退之前的四个季度内,新屋开工套数平均降幅达到22%,而在过去的四个季度里,美国的新屋开工表现并不差。相比于2006年,目前地产市场最不同的地方有三点:(1)一是美联储已经开启了预防性降息,预计年内还会继续降,因此近期地产市场已经出现了比较向好的走势;(2)金融危机后签署了《巴塞尔协议Ⅲ》,银行业抵御风险的能力比之前更强;(3)地产在美国经济中的占比出现下滑。因此,我们认为未来几年地产导致衰退的可能性是不高的。

近期美股出现了比较明显的下跌,市场对美股和美国经济走势出现了一定分歧。本篇报告我们提出观察美国经济的三个视角,综合这三个点,我们认为今年下半年美国经济仍可保持较好走势;随着新一轮补库存周期的到来,美国经济会在明年上半年出现一定的企稳回升;回升后的下一轮下行周期,可能才意味着经济衰退的到来,最可能引发经济衰退的风险是企业债务问题。

1收益率利差角度

美债收益率利差仍然处于倒挂状态,且倒挂幅度创下了本轮的新高。7月底的美联储降息并未能有效缓解收益率曲线倒挂,主要原因在于降息不及预期及贸易问题卷土重来,市场避险情绪明显上升。这也意味着美联储在今年再度降息是比较确定的事情,上周芝加哥联储主席埃文斯已经表达了非常鸽派的态度。如果未来美联储的态度更加宽松,那美股在今年不会有特别大的下行风险。

收益率曲线倒挂对经济衰退的指示性作用可以从两个角度来观察。无论是从哪个角度,今年下半年美国经济陷入衰退的可能性都是比较低的。

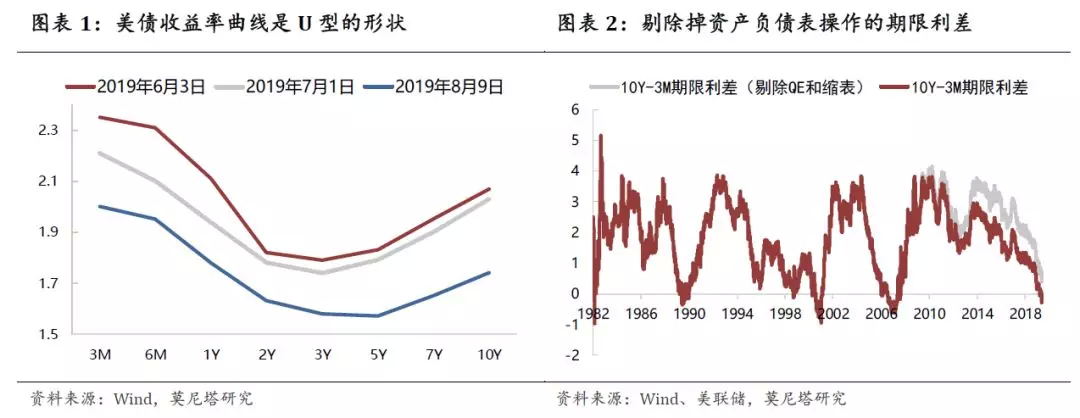

(1)首先是收益率曲线倒挂本身会导致衰退。这一点主要通过投资者预期与商业银行信贷两条渠道来进行传导,从收益率曲线的形状(图表1)以及美联储资产负债表操作(图表2)两个角度看,投资者预期这条传导渠道可能并不通畅。因此,如果只通过商业银行信贷这条渠道来传导,那么从倒挂对衰退的传导时滞可能就会比较长,衰退风险也不大可能在今年就暴露出来。(详见:《美债收益率倒挂“四问”》)

(2)其次是收益率曲线倒挂背后的经济问题导致衰退。以历史上的三次倒挂为例(图表3):1989年导致倒挂的原因是储贷危机和潜在的石油危机;随后1990年储贷危机扩大、石油危机爆发,美国经济开始陷入衰退。2000年导致倒挂的原因是纳斯达克泡沫破灭,截至收益率首次倒挂当天,纳斯达克指数已经从高点下跌了17%;2001年初美联储降息前,纳指已经下跌了55%;随后股市泡沫破灭带来的财富效应使得美国经济于2001年下半年几乎陷入衰退。2006年导致倒挂的原因是房地产市场的下滑,2006年,由于加息导致房地产市场出现明显下挫,美国经济出现一定回落,但是美联储并没有降息来应对;到2007年7月,地产市场的下滑引发了银行业的次贷问题,最终导致美国经济出现衰退。

可以发现,从历史经验看,收益率曲线倒挂最初都是触发于经济中的某些“小问题”,随着这些小问题积累放大,最终才引发了经济衰退。本轮经济下行的原因包括:企业投资、地产市场、汽车消费和对外贸易,而目前,这些潜在的风险尚未成长到足以触发经济衰退的程度。首先看汽车消费。随着新能源车政策的出台,美国近期的汽车消费数据出现了一定的转好(图表4),而且汽车消费的下滑难以通过银行渠道或者债务渠道对经济产生系统性影响,因此汽车消费导致衰退的可能性不高;其次看对外贸易。2020年下半年大选之后,贸易问题确实有进一步恶化的可能性在,但是考虑到贸易是一个偏主观性质的问题,我们认为对外贸易导致经济衰退的可能性是存在的,不过概率上存在很大的不确定性。

接下来我们重点来分析企业投资和地产市场。

2企业债务角度

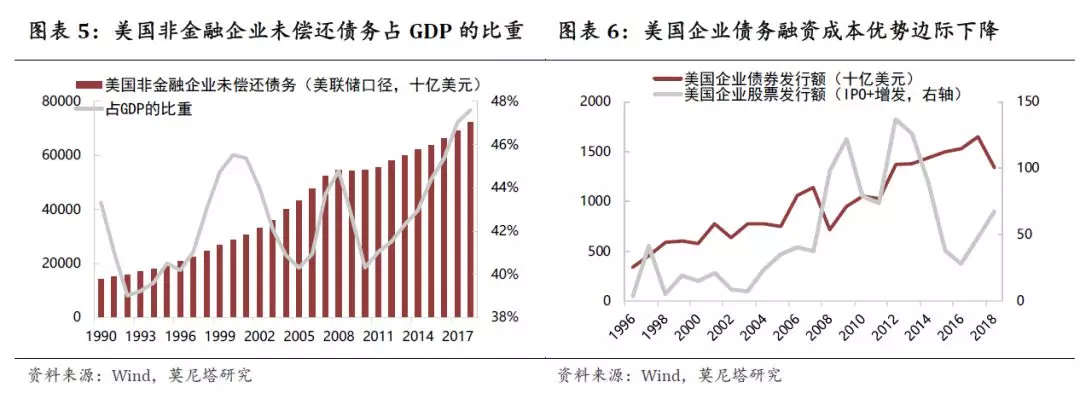

近期美国的企业投资数据出现了明显的下滑,融资端紧张是其中很重要的一个原因。目前企业的未偿还债务占GDP的比重已经处于比较高的位置(图表5),CLO、杠杆贷款等的规模也很大,而接下来的2-3年将会是企业偿债的高峰期(详见:《美国公司债风险真的很大吗?》)。因此,我们认为未来几年企业债务导致经济衰退的可能性是比较高的。

企业债务会通过三条渠道来传导到实体经济:(1)企业债务偿还压力加大,意味着用于投资的资金会更少,企业投资的数据会出现下行;(2)企业债务偿还压力加大,用于回购股票的资金就会变少,股市上行的重要动力减弱,并通过财富效应传导至经济(图表6);(3)企业债务偿还压力加大,违约风险增加,通过银行业或者企业之间的债务链条传导到经济。

3新屋开工角度

房地产对美国经济的重要性不仅仅体现在地产投资数据上,更重要的在于产业链上下游的家电家具、装潢装饰、建筑材料等的生产和消费。

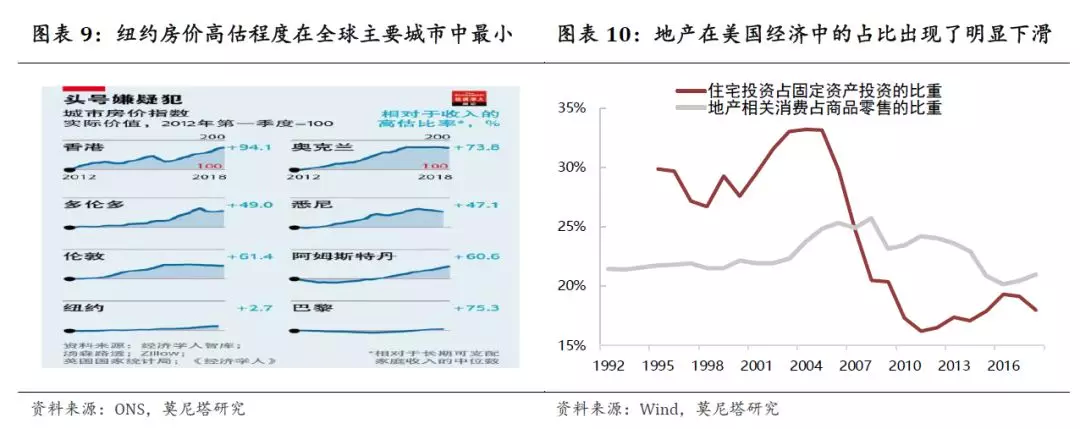

根据《经济学人》杂志所做统计,1960-2007年,历次美国经济衰退之前的四个季度,新屋开工套数平均降幅达到22%(图表7),而在过去的四个季度里,美国的新屋开工表现并不差(图表8)。另外,《经济学人》公布的全球主要城市房价相对于长期可支配家庭收入的高估比率也显示,纽约仅高估2.7%,是主要城市中高估幅度最小的,这表明美国的地产泡沫现象并不严重(图表9)。

相比较于2006年,目前地产市场最不同的地方有三点:(1)美联储已经开启了预防性降息,预计年内还会继续降,因此近期的地产市场已经出现了相对向好的走势;(2)金融危机后签署了《巴塞尔协议Ⅲ》,银行业抵御风险的能力比之前更强;(3)地产在美国经济中的占比出现下滑,无论是房地产投资在固定资产投资中的比重,还是地产相关消费在商品零售中的比重,次贷危机后均出现了明显下降(图表10)。因此,我们认为未来几年地产导致衰退的可能性是不高的。

因此,综合以上三点,我们认为今年下半年美国经济仍然可以保持较好的走势;随着新一轮补库存周期的到来,美国经济会在明年上半年出现一定的企稳回升;回升后的下一轮下行周期,可能才会意味着经济衰退的到来,最可能引发经济衰退的风险是企业债务问题。