国信:近两周中资美元债二级市场价格反弹,美联储放缓缩表或进一步推动美债利率下降

本文来自微信公众号“学恒的海外观察”,作者:王学恒、徐祯霆。原标题《美元债双周报(24年第19周)-政策偏鸽叠加就业数据降温,美债收益率高位回落| 国信港股&海外》。

核心观点

美联储5月FOMC会议按兵不动,6月将放缓缩表。

美联储本次会议将联邦基金利率目标区间维持在5.25%至5.50%不变,符合市场预期,并宣布将于6月开始放缓缩表,将美国国债每月减持上限下调至250亿美元,机构债务和MBS的减持上限维持350亿美元,这一放缓缩表规模超过市场预期。会后鲍威尔的表态总体中性偏鸽,指出尽管近期在通胀控制方面缺乏更多进展,但美联储再度加息的可能性较小。

美国财政部季度再融资发债规模不变,本月将开启20年来首次美债回购。

美国财政部5月1日宣布将季度再融资发债规模设定在1250亿美元,与市场预期相符,并将从5月29日开始启动2002年以来的首个现有国债回购行动,以支撑流动性和改善现金管理,回购债券种类包括附息国债和TIPS的非活跃券,回购资金将主要来源于短债发行(以6周为主),综合来看回购计划将有助于优化长债供给、缓解长端利率的上行压力。

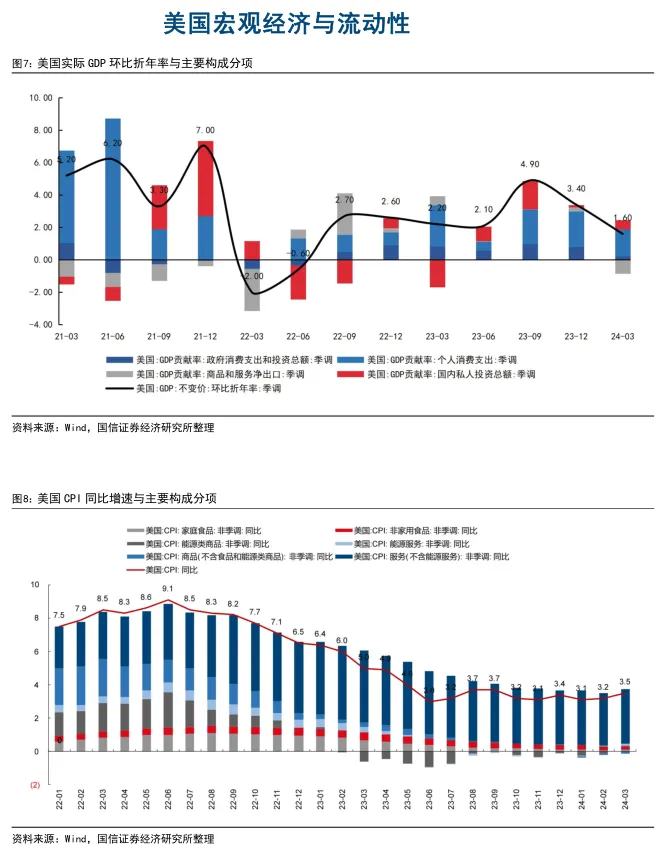

4月非农就业数据降温。

4月美国的非农就业数据显示新增就业人数为17.5万,低于预期的24.3万和前值31.5万,失业率上升至3.9%,高于预期和前值的3.8%。平均时薪同比增长3.9%,略低于预期的4.0%。分行业来看,休闲酒店业、专业和商业服务业以及建筑业是新增就业的主要拖累。

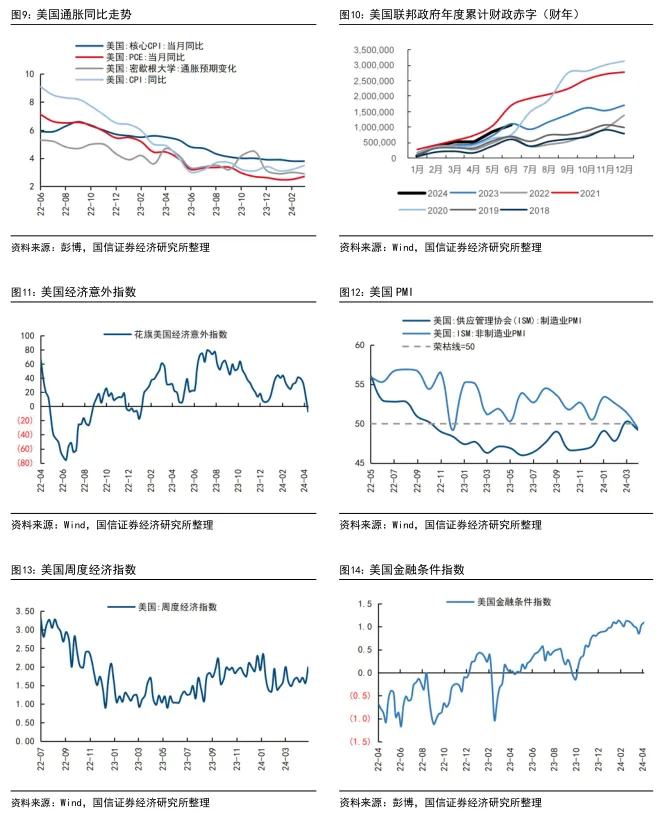

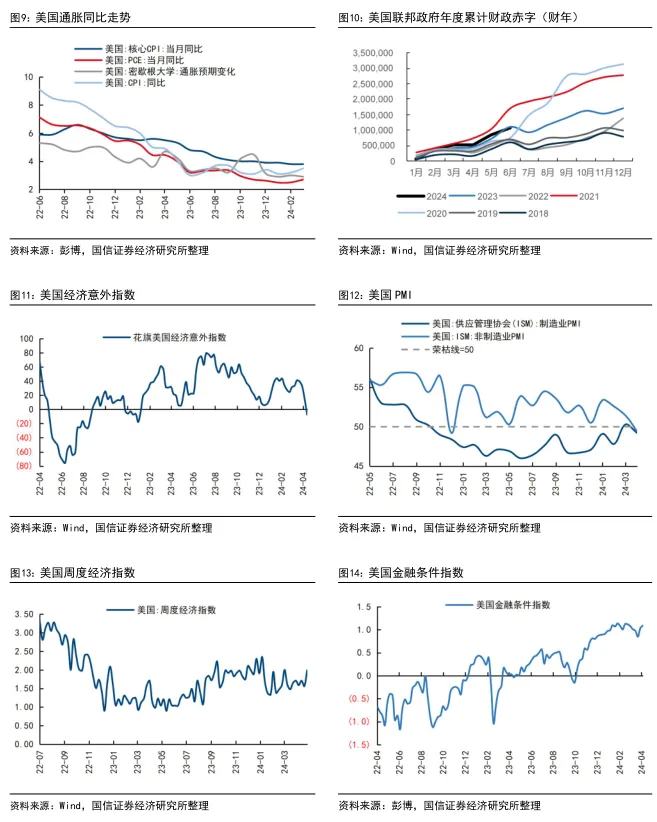

降息预期回升至2次。

在美联储偏鸽的货币政策决议和美国财政部再融资计划以及偏弱的非农就业数据公布后,利率期货市场对于美联储年内的降息预期有所回暖,预期首次降息时间由12月提前至9月,降息次数由两周前的1次回升至2次。

美债收益率高位回落,二级市场反弹。

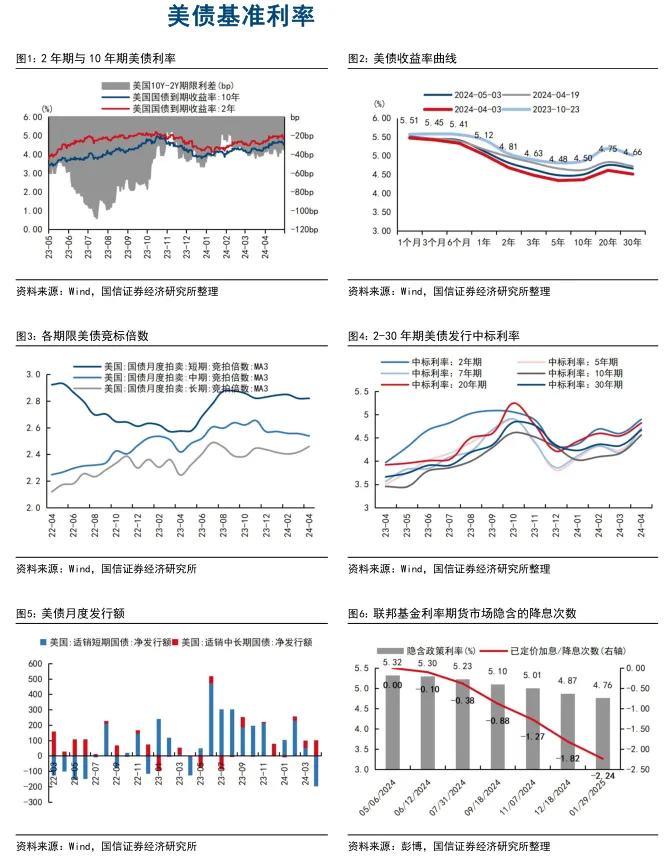

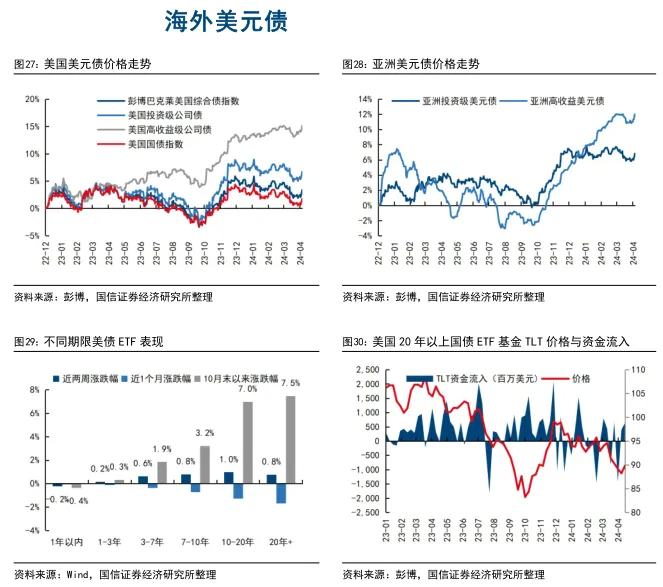

近两周美债利率自高位回落,1/2/3/5/10/20/30年期美债利率分别下行5bp、16bp、18bp、18bp、12bp、8bp、6bp,10年期美债利率回落至4.5%左右,2年期美债利率回落至4.8%左右,10Y-2Y倒挂幅度收窄至30bp左右,收益率曲线继续陡峭化。

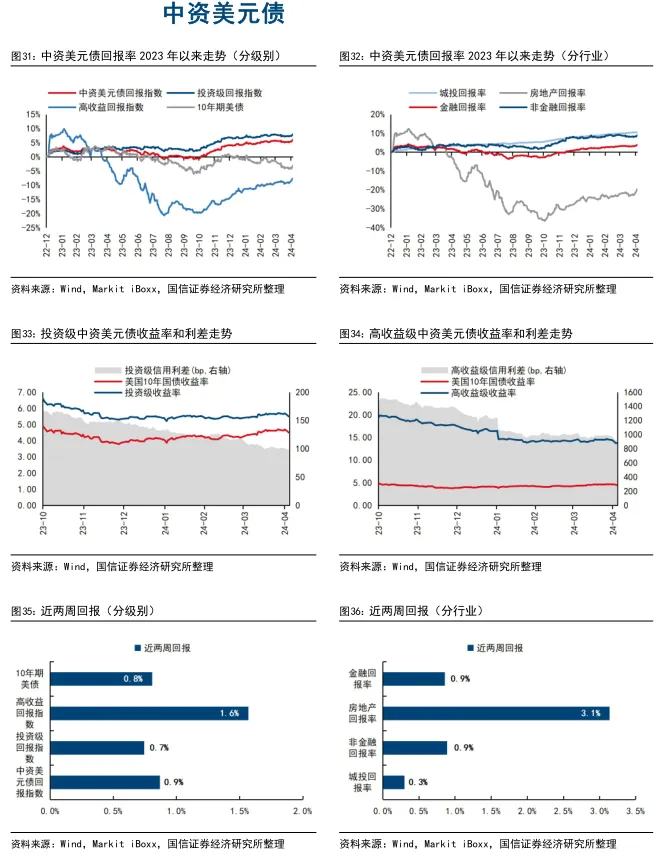

回报方面,美国国债指数、美国企业债、美国高收益债、亚洲美元债和中资美元债的二级市场价格在美债利率回落的利好下反弹0.8%-1.9%不等,其中美国高收益债反弹幅度最大(+1.9%)。

投资建议:近期美国经济、就业数据有所降温,叠加中东地缘冲突的缓解和油价的回落,有助于美国通胀进一步回落,而美联储放缓缩表步伐和美国财政部回购计划的开启,更有助于推动美债利率尤其是长端利率进一步下降。我们认为10年美债利率在4月末触及的4.74%基本可确认是本轮利率上行的顶部位置,年内美联储仍有降息1-2次的可能性,对应利率下行的空间和弹性依然较大,当前位置具备极高配置价值。

重要事件与数据方面,未来两周建议重点关注美联储官员公开发言信息与4月美国CPI数据。

风险提示:美国经济和货币、财政政策的不确定性,发行人的信用风险,房地产行业复苏的不确定性,国际政治局势的不确定性。

风险提示:美国经济和货币、财政政策的不确定性,发行人的信用风险,房地产行业复苏的不确定性,国际政治局势的不确定性。